ANALYSE. Wahlkämpferin Mikl-Leitner fordert eine Lockerung von Kreditbestimmungen, Parteikollege Brunner lässt sich einspannen. Gut, dass die Finanzmarktaufsicht zurückhaltend reagiert.

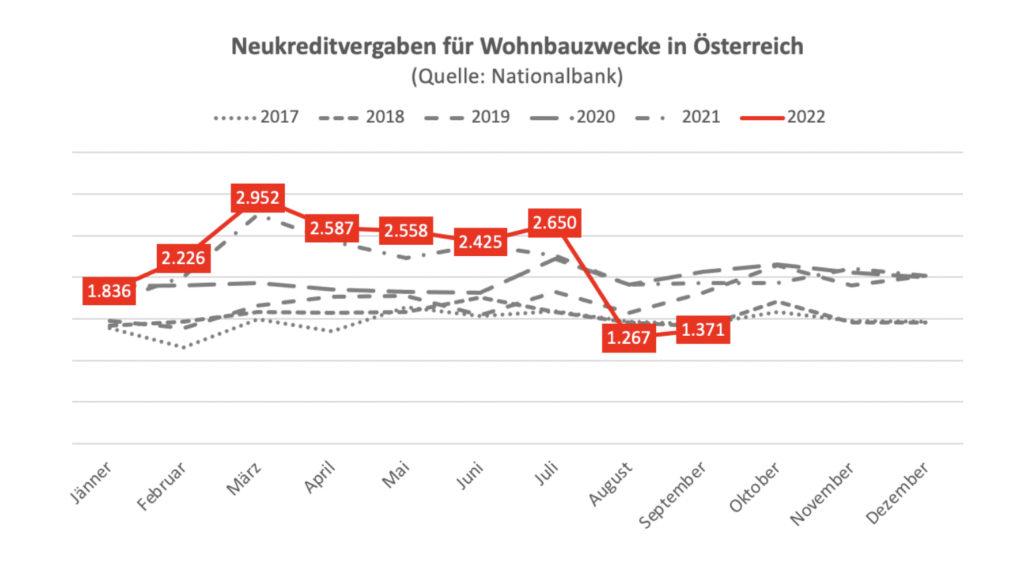

Auf den ersten Blick ist die Entwicklung der Neukreditvergaben für Wohnbauzwecke das, was man als „dramatisch“ bezeichnen kann: 2022 nahmen Private pro Monat meist deutlich mehr als zwei Milliarden Euro auf. Bis zum Sommer. Im Juli handelte sich noch einmal um 2,65 Milliarden Euro. Dann kam es zu einem Einbruch. Im August handelte es sich nur noch um 1,267, im September um 1,371 Milliarden Euro. Um die Hälfte weniger also.

Erklärung? Ganz einfach: Mit 1. August traten verschärfte Bestimmungen in Kraft. Wer einen Kredit aufnehmen möchte, muss mindestens 20 Prozent Eigenmittel haben und darf nicht mehr als 40 Prozent des verfügbaren Einkommens für Ratenzahlungen aufwenden müssen. Die Laufzeit darf maximal 35 Jahre betragen.

In der ÖVP regt sich Widerstand dagegen. Genauer: Die niederösterreichische Landeshauptfrau Johanna Mikl-Leitner, die im Wahlkampf steht, zeigt sich besorgt, dass Eigenheim für viele damit nicht mehr leistbar ist und in der Folge mehr Altersarmut droht. Eigenheim sei schließlich „die beste Vorsorge“.

Die neuen Bestimmungen hält sie „für überbordend“. Nicht nur Jugendstaatssekretärin Claudia Plakolm (ÖVP) äußerte sich in ihrem Sinne („Die derzeitige Regelung halte ich für realitätsfremd und gefährlich.“), sondern auch Finanzminister Magnus Brunner (ÖVP): „Junge Familien sind nicht mehr in der Lage, sich eigenen Wohnraum zu schaffen.“ Das Land Niederösterreich will fünf Prozentpunkte der erforderlichen Eigenmittelquote übernehmen. Kreditnehmer müssten dann nur noch 15 selbst vorweisen können.

Die Finanzmarktauficht (FMA) bleibt unbeeindruckt: „Wir begrüßen es, dass soziale Herausforderungen durch die Sozialpolitik adressiert werden. Denn Kreditvergabestandards eignen sich dazu nicht, das hat schon die globale Finanzkrise dramatisch vor Augen geführt“, anwortet ihr Sprecher Klaus Grubelnik diplomatisch.

Das ist beruhigend. In Zeiten steigender Zinsen und wachsender Unsicherheiten erscheint es gut und richtig, Risiken zu begrenzen, die gerade auch „junge“ Haushalte eingehen dürfen. Es bewahrt sie eher vor einer Schuldenfalle. Erstens: Was passiert, wenn Zinsen steigen, hat der Bund gerade im Budget 2023 zum Ausdruck bringen müssen. Sein Zinsaufwand verdoppelt sich in einem Jahr von 4,3 auf fast neun Milliarden Euro. Zweitens: Wer kann heute – unabhängig davon – erwarten, in zehn, 20, 30 Jahren über ein ausreichendes Einkommen zu verfügen, um hohe Kreditraten weiterhin bedienen zu können? Drittens: Haushaltsgründungen erfolgen immer auf Zeit. Im besten Fall auf sehr lange, z.B. bei Schicksalsschlägen aber nur auf sehr kurze. Offene Schulden können dann zu einem erheblichen Problem für Hinterbliebene werden.

Und überhaupt: Vielleicht haben die neuen Kreditbestimmungen sogar nur zu einer Normalisierung geführt. Gegenüber dem Vormonaten sind sie im August 2022 zwar eingebrochen und auch niedriger als 2019 bis 2021. Sie bewegen sich seither aber wieder auf dem Niveau von 2017 und 2018.

Nachtrag: Es würde sogar ein nachvollziehbares Argument für eine Lockerung der Kreditbestimmungen geben. Stichwort Eigenverantwortung. Es kommt aber nicht, weil dieselbe Politik bei Ausfällen mit einem Rettungsschirm daherkommt. Oder, wie gegenwärtig in der Energiekrise, in Niederösterreich mit so umfassenden Ausgleichsmaßnahmen, dass kaum ein Mensch steigende Stromkosten zu spüren bekommt, also nicht einmal motiviert wird, zu sparen. Echte Eigenverantwortung würde bedeuten, nicht nur alle Chancen, sondern auch alle Risiken tragen zu dürfen. Beziehungsweise zu müssen.

1 Comment